报告要点

美国宠物医疗行业:小宠物,大市场

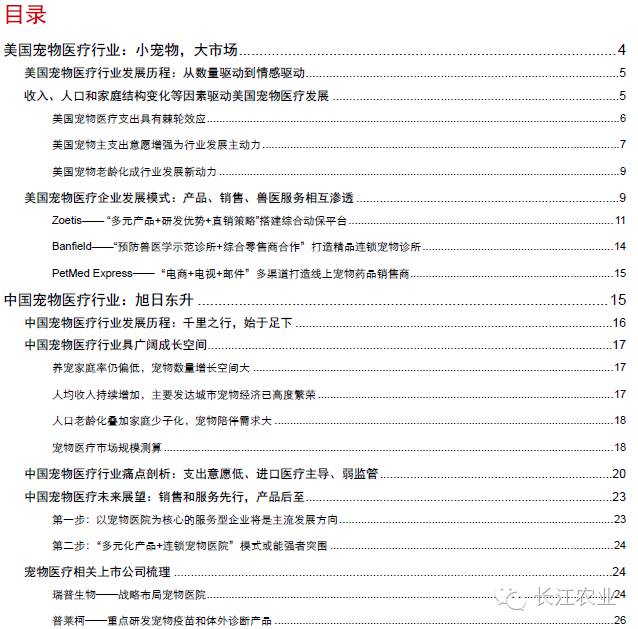

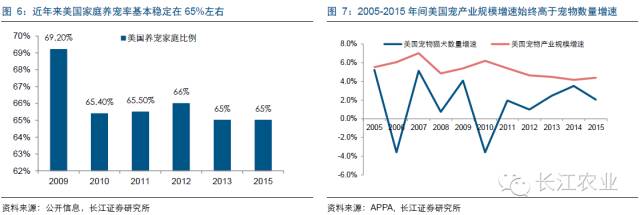

美国是全球宠物拥有率最高及宠物产业发展最为成熟的国家之一。据AAPA调查数据,2015年美国约有65%的家庭拥有宠物,全国宠物猫犬量约1.64亿只,宠物产业总支出达606亿美元,其中宠物医疗约占整个宠物产业的50%。

美国宠物医疗企业发展模式:产品、销售、兽医服务相互渗透

美国宠物医疗企业发展模式分三类:(1)产品+服务类。这类公司的重点是产品的研发和生产,兽医服务多是配套服务。具体为:(a)大型动保公司通过研发或收购方式从经济动物保健领域拓展到宠物医疗领域,这是主流发展模式,例如Zoetis通过收购SmithKlineBeecham动保、先灵葆雅通过收购因特威成功涉入宠物市场。(b)将人药技术与产品应用于宠物领域,例如Aratana Therapeutics用人医技术治疗宠物癌症、慢性病。(2)诊疗类。具体为:(a)连锁宠物诊所模式,即在社区内设立小型连锁宠物诊疗机构,提供疫苗注射等常规诊断服务。如Banfield Pet Hospital是美国最大的连锁宠物诊所,提供预防性保健、常规外科和急诊服务。(b)连锁宠物医院模式,即设立大型专业连锁宠物诊疗机构,除常规诊疗外还提供了包括外科手术、肿瘤、癌症、心脏病治疗等专业兽医服务。北美宠物医疗护理龙头VCA Antech正是连锁宠物医院模式的典型代表,其有600家连锁宠物医院、55家兽医诊断实验室,并且销售诊断产品。(3)销售类。线上加(或)线下双渠道打造专业零售商或经销商。如:PetMed Express是美国最大的宠物药房,通过电子商务平台、电视和邮件广告方式销售宠物处方药、非处方药和其他健康产品。

中国宠物医疗行业:旭日东升,销售和服务先行

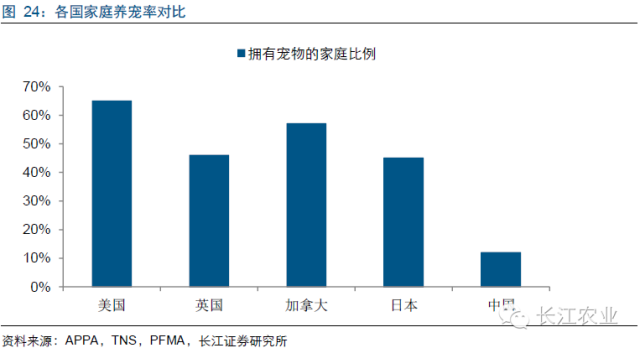

对比美国,我们认为中国宠物医疗市场具备潜力。通过测算,我们认为目前中国整个宠物医疗市场规模合计为24.9亿元,预计2020年和2025年全国宠物医疗市场规模分别达到65.8亿元和122亿元。

基于中国现状和美国宠物医疗发展经验,我们认为中国宠物医疗行业的发展将会分两步走:第一步,在较长时间内,以宠物医院为核心的服务型企业将是中国宠物医疗行业的主流发展方向;第二步,在宠物医疗行业发展到一定规模后,“多元化产品+连锁宠物医院”的垂直业务模式或才能崛起。国内发展分步走的原因在于:国际动保巨头产品占绝对市场份额,国内企业只能以宠物医院为核心的服务模式打开局面,实现后期药品销售和兽医服务的双重盈利增长;待国内宠物药企技术水平企及,实现宠物药品的进口替代,或能实现强者突围。

美国宠物医疗行业:小宠物,大市场

美国是全球宠物拥有率最高及宠物产业发展最为成熟的国家之一。据AAPA(American Pet ProductAssociation,美国宠物产品协会)调查数据,2015年美国约有65%的家庭拥有宠物,全国宠物猫、犬量约为1.64亿只,人均宠物猫犬拥有量为0.52只,预计2015年宠物产业总支出达606亿美元。

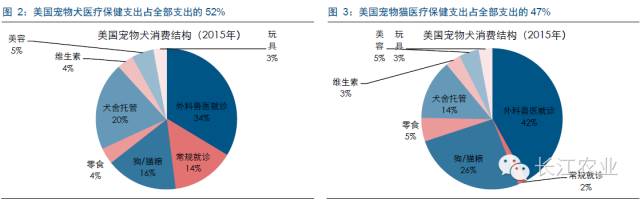

宠物医疗是宠物产业的支柱板块,主要包括宠物药品(预防性药品和治疗性药品)和兽医服务,在成熟市场上约占整个宠物产业的50%。美国是全球宠物医疗的领先者,在经历了宠物数量的爆发式增长和宠物主医疗意识的逐渐提升后,目前美国宠物医疗市场已趋于成熟。近年来,宠物医疗进步和精细喂养普及促进宠物寿命显著增长,老龄宠物医疗需求成为了驱动宠物医疗市场增长的最主要因素。在美国宠物医疗行业的发展过程中,产品端以Zoetis为代表的大型动保公司通过搭建以“先进技术+多元产品+直销策略”为核心的动保综合平台成为宠物医药巨头,销售端以PetSmart、VCA Antech、PetMed Express为代表的零售商通过连锁宠物大店、连锁宠物医院和兽药电商平台等模式占据绝对市场份额。中国宠物医疗产业尚处在发展初期,通过分析美国宠物医疗行业的发展历程及行业巨头的成功模式有助于我们看清中国宠物医疗行业未来的发展方向。

美国宠物医疗行业发展历程:从数量驱动到情感驱动

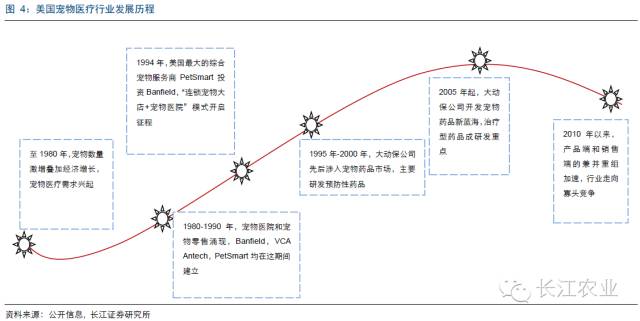

美国宠物医疗行业的发展主要可以分为以下几个阶段:

第一阶段(1980~1990):探索期:宠物数量激增叠加经济增长,宠物医疗市场兴起。期间美国经济高速发展,居民可支配收入持续增加,居民养宠量激增,宠物医疗市场兴起。大动保公司开始调整战略布局加大对宠物产品开发,宠物医院也开始兴起,Banfield、VCA Antech便是在这期间建立。

第二阶段(1990-2010s):发展期:宠物主支出意愿增加,宠物医疗市场飞速发展。随着宠物对家庭的逐渐渗透,宠物地位升级,老龄化、少子化、晚婚等人口和家庭结构的变化导致的陪伴需求使宠物完成了从宠物到家人的蜕变,宠物主支出意愿增强是主要市场驱动因素。1992年-2007年间全球宠物用药销售额年增长率达9.59%,远超动保行业整体增长率4.97%。

第三阶段(2010至今):成熟期:市场趋于成熟,行业呈寡头竞争格局。产品端辉瑞等大医药企业凭借其研发优势不断进行产品出新和升级,销售端线上线下逐渐融合,行业内并购重组频繁,宠物医疗行业走向寡头竞争格局。

收入、人口和家庭结构变化等因素驱动美国宠物医疗发展

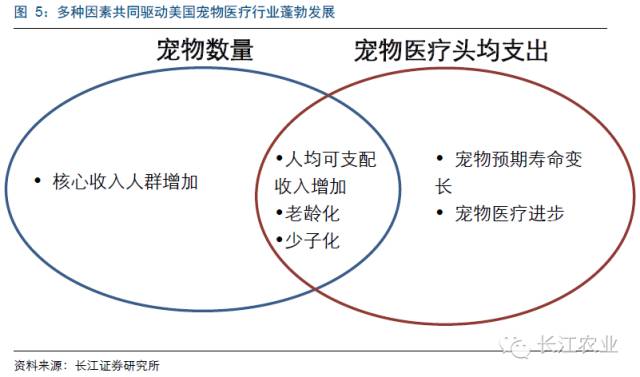

基于宠物医疗市场规模=宠物数量*头均宠物医疗支出,可以直观地看出宠物数量的增长、头均宠物医疗支出增长的两大直接因素。从整个宠物产业的发展来看,宠物数量的爆发式增长是宠物产业的早期发展动因,但近十年由于家庭养宠率接近饱和导致宠物数量增速放缓,头均宠物医疗支出增加成为最主要的驱动因素。2005年-2015年间,美国宠物猫犬数量仅增长14%,而宠物产业支出增长67%,头均宠物消费增加对宠物产业增长的贡献率为79%。

我们认为导致头均宠物医疗支出增加的主要因素是:(1)人均可支配收入增加。宠物医疗产品和服务属于正常品,随着经济增长及由此带来的人均可支配收入的增加,宠物主对其需求也会增加。(2)宠物主医疗支出倾向增强。老龄化、少子化和晚婚晚育等人口和家庭结构的变化导致人类对宠物陪伴需求的增加,这是导致宠物主支出意愿增强的最主要因素,也是驱动宠物医疗行业发展的最主要因素。(3)宠物平均寿命增长。随着医疗水平的进步以及宠物主对宠物更精细地喂养,宠物预期寿命显著增长,且老年宠物的医疗需求更大。

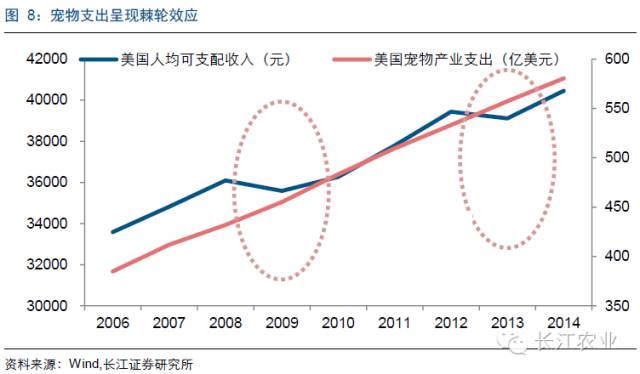

美国宠物医疗支出具有棘轮效应

宠物医疗产品和兽医服务属于正常品,会随着人均可支配收入的增加而增加,从全球宠物产业的发展况状也可以看出宠物医疗支出与人均收入高度正相关,美国、欧洲等发达国家的宠物头均支出水平显著高于中国、印度等发展中国家。

宠物支出具有棘轮效应,即宠物支出会随着可支配收入的上涨而增加,却不会随着可支配收入的下降而下降。从历史数据来看,1994年以来美国宠物支出持续增加,即便是在人均可支配收入下降的09年和13年,宠物支出增长率仍然达到5.4%和4.5%。

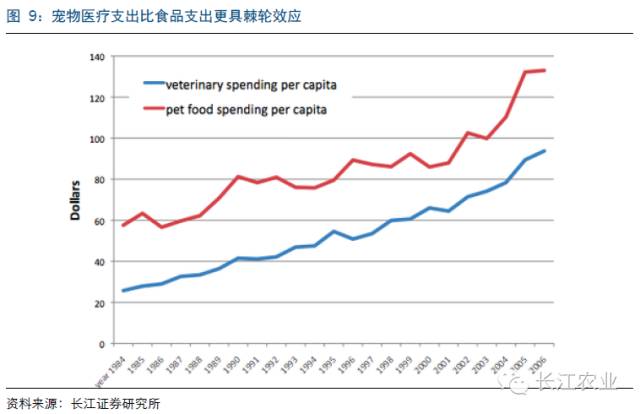

宠物医疗分为预防性药品、治疗性药品和兽医服务三部分,其中预防性药品支出属于基础性支出且需定期施用,而兽医服务支出从历史数据来看也比宠物食品支出波动更小,我们认为宠物医疗支出作为宠物支出的一部分,棘轮效应更明显。

美国宠物主支出意愿增强为行业发展主动力

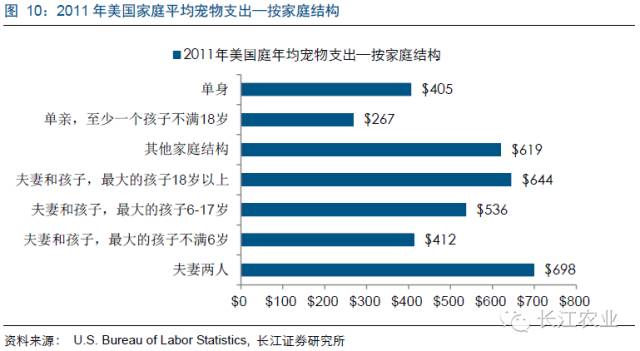

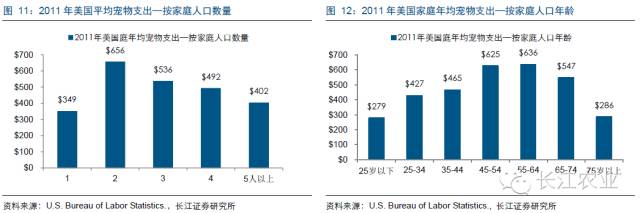

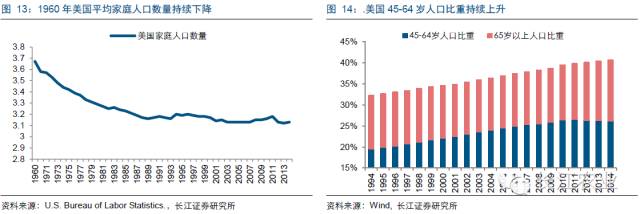

我们认为导致美国家庭头均宠物支出的最主要因素是宠物主支出意愿增强。老龄化、少子化和晚婚晚育等人口和家庭结构的变化导致人类对宠物陪伴需求的增加,这是导致宠物主支出意愿增强的最主要因素,也是驱动宠物医疗行业发展的最主要因素。美国劳工统计局2011年调查数据显示家庭宠物支出与家庭人口数量成负相关关系(单人家庭除外),同时年龄在45-74岁间的人群年均宠物支出最高,宠物医疗作为宠物产业的子板块,受到人口年龄结构和家庭规模因素的同种影响,1970s以来美国人口老龄化和家庭少子化趋势的持续推进共同推动了宠物医疗行业的发展。

美国宠物老龄化成行业发展新动力

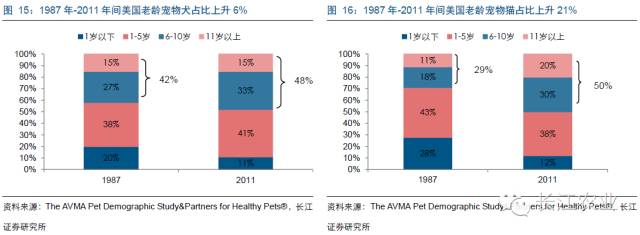

随着医疗水平的进步以及宠物主对宠物更精细地喂养,宠物预期寿命显著增长,1987-2011年间美国老龄宠物犬(6岁及以上)比例上升了6%,老龄宠物猫(6岁及以上)比例上升了21%。老龄宠物与宠物主陪伴时间长、感情深,宠物主为老龄宠物进行医疗支出意愿更强,同时老龄宠物患有关节炎、心脏病、肿瘤、癌症等慢性病或重大疾病的的比例更高,因此随着宠物老龄化逐渐加剧,治疗性药品和高级兽医服务的需求显著增加,保守估计老龄宠物年平均医疗支出是年轻宠物的1.5倍,宠物老龄化是近年来推动美国宠物医疗行业发展的最重要因素。

美国宠物医疗企业发展模式:产品、销售、兽医服务相互渗透

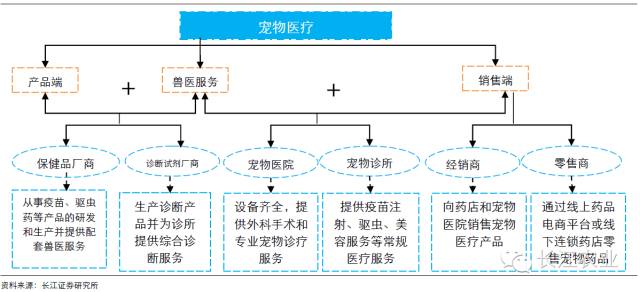

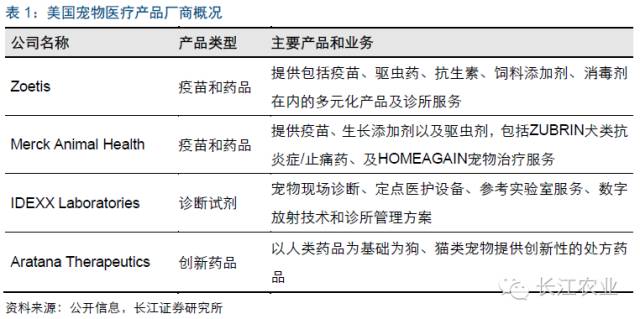

从产业链角度划分,宠物医疗行业可以分为上游生产环节和下游销售环节以及服务二者的兽医服务环节,其中生产环节主要是研发和生产宠物药品以及诊断试剂等产品的厂商,销售环节主要是销售宠物医疗产品的经销商或终端零售商,服务环节主要是提供宠物医疗方案咨询、诊疗服务的宠物医院或诊所。我们认为,根据所涉及环节,美国宠物医疗行业相关公司的发展模式可概括为如下三类:(1)产品+服务类:专业产品生产配套兽医服务打造综合保健方案提供商;(2)诊疗类:专业兽医服务结合产品销售打造宠物医院或宠物诊所;(3)销售类:线上加(或)线下双渠道打造专业零售商或经销商。

产品+兽医服务类公司的重点是产品的研发和生产,兽医服务多是配套服务。美国的产品+服务类公司有以下两种发展模式:(1)大型动保公司通过研发或收购方式从经济动物保健领域拓展到宠物医疗领域,这是主流发展模式,例如Zoetis通过收购SmithKlineBeecham动保、先灵葆雅通过收购因特威成功涉入宠物市场。(2)将人类药品的技术与产品应用于宠物领域,例如Aratana Therapeutics从人类药品公司获得技术授权与许可,并将这些技术和产品用于开发治疗宠物癌症、慢性病等严重疾病的产品。

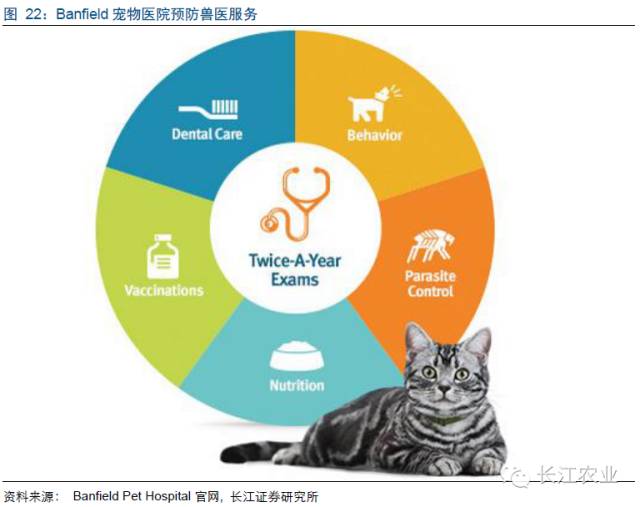

宠物诊疗类公司的发展模式主要分为两类:(1)连锁宠物诊所模式,即在社区内设立小型连锁宠物诊疗机构,主要提供疫苗注射、驱虫、节育和和其他常规诊断服务,药品销售收入占比较高。Banfield Pet Hospital是美国最大的连锁宠物诊所,主要提供预防性保健、常规外科和急诊服务。(2)连锁宠物医院模式,即设立大型专业连锁宠物诊疗机构,院内医疗设备齐全,除提供常规诊疗外还提供了包括外科手术、肿瘤、癌症、心脏病治疗和兽医诊断在内的专业兽医服务。北美宠物医疗护理龙头VCA Antech正市连锁宠物医院模式的典型代表,VCAAntech在北美的确拥有超过600家连锁宠物医院、55家兽医诊断实验室,并且销售诊断产品。

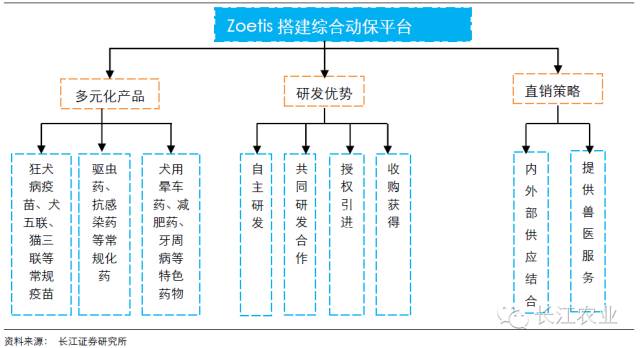

Zoetis——“多元产品+研发优势+直销策略”搭建综合动保平台

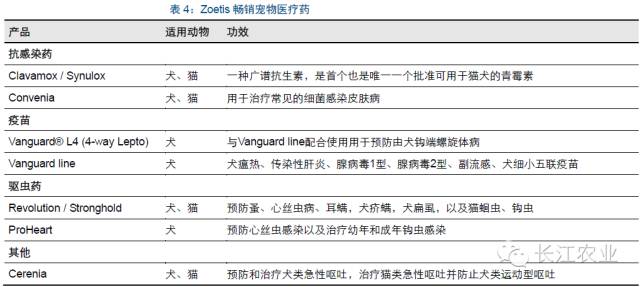

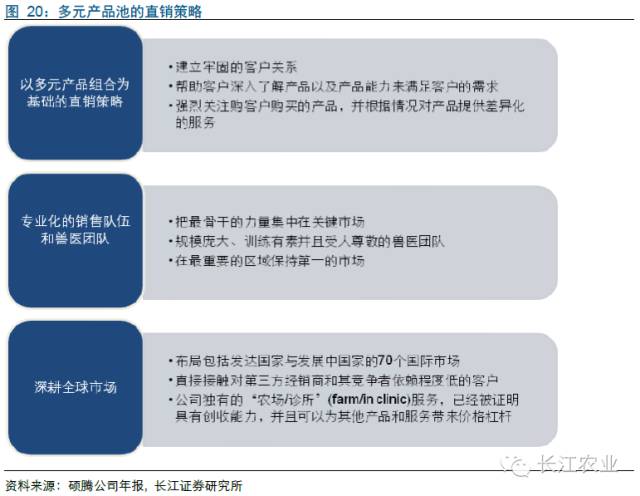

Zoetis是是世界上最大的动物保健公司,于2012年从辉瑞独立上市,Zoetis的业务包括经济动物和宠物两部分,其中宠物产品包括宠物(猫、犬、马)用疫苗、驱虫药、抗感染药和其他特色药物等。2015年Zoetis销售收入达47.65亿美元,其中宠物产品占比约为37%。我们认为Zoetis的成功模式在于通过“多元产品+研发优势+直销策略”搭建综合动保平台。具体为:(1)除常规药物外积极开发特色药物,通过多元化产品注入持续发展动力;(2)自主研发和外部引进结合保持研发优势,为公司筑起行业竞争的护城河;(3)CSS市场直销战略为客户提供专业兽医服务并深耕全球市场。

多元化产品注入持续发展动力

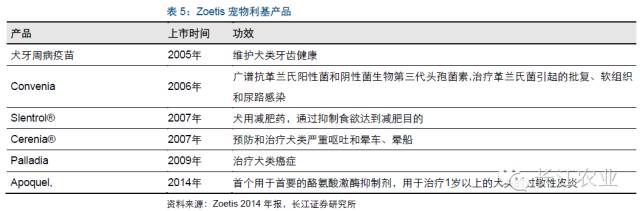

Zoetis的拥有丰富的宠物产品线,目前包括经济动物和宠物在内产品线超过300条。在产品布局上,Zoetis将维护现有产品市场份额与开发新产品相结合,具体表现为(1)对传统产品持续升级,保持核心产品竞争优势。Zoetis通过对老产品持续投入研发,使其在专利保护到期后凭借突出疗效在与仿制药的竞争中保持优势。2015年Zoetis销售额在前25的产品(包括经济动物和宠物产品)平均存在时长为25年,前10大产品线(包括经济动物和宠物产品)贡献了销售额的39%,其核心产品在专利保护到期后仍然具备持续盈利能力。(2)积极开发特色产品,抢滩利基市场。为应对老产品竞争激烈造成的成长动力不足,Zoetis积极开发新产品抢滩利基市场,多个产品为同类产品中的全球首发或唯一。例如2006年首次在欧洲上市的Cerenia®是市场上唯一治疗犬类晕车症和严重呕吐的药物,2009年在美国上市的Palladia是唯一获FDA审核通过的治疗犬类癌症的药物。

研发优势为公司筑起行业竞争的护城河

Zoetis极其重视创新技术的研发,使公司能够不断进行产品创新与工艺改进,在赢得市场竞争的同时,筑起行业的技术壁垒,研发优势是Zoetis最核心的竞争力。我们认为公司Zoetis能够保持研发优势的原因在于:(1)保持高研发投入。公司的研发投入一直保持在营收的8%以上,2014年研发费用为396亿美元,目前公司有超过1100名研究人员,构成巨大的研究网络,分布在美国、加拿大、欧洲、澳大利亚和主要的新兴市场国家。(2)自主研发和外部引进相结合。公司除独立自主研发外,还通过合作研发、授权引进和并购方式从外部引进技术,快速扩充或改进自有产品线。

CSS市场直销战略增加客户黏性

在动保行业全球化的浪潮中,硕腾公司根据自身实际情况建立了硕腾客户供应服务部门(CSS),该部门是一个全球领先的专业化市场营销部门。CSS部门集中了硕腾位于全球的生产、供应以及技术资源,业务包括了液体、片剂及溶剂等全形态的药物,并利用全球27个生产基地为客户提供24/7的全天候定制需求。该部门遵循的理念是“永争第一,追求卓越”,主要面向的客户是硕腾全球制造和供应网络的合同客户以及第三方客户,并致力于为客户提供最低成本并且有效的合作方案,利用全球产业基地的优势努力做到当地直产直销。

Banfield——“预防兽医学示范诊所+综合零售商合作”打造精品连锁宠物诊所

Banfield Pet Hospital是美国最大的连锁宠物诊所,在美国和波多黎各拥有超过900所宠物医院,服务犬只数量239万、猫只数量48万,分别占全美犬、猫数量的3%、0.6%。Banfield Pet Hospital除提供预防性保健、常规外科和急诊外,还积极向民众传播宠物医疗知识。1994 年,美国最大的连锁综合宠物零售商PetSmart 联合 MMI 投资 Banfield,自此Banfield开始在PetSmart门店内设立宠物医院走上连锁宠物医院之路。我们认为Banfield的成功模式在于通过“预防兽医学示范诊所+综合零售商合作”打造精品连锁宠物诊所。

PetMed Express——“电商+电视+邮件”多渠道打造线上宠物药品销售商

PetMed Express是美国最大的宠物药房,通过电子商务平台、电视和邮件广告方式销售宠物处方药、非处方药和其他健康产品,并于2010年3月开始引入宠物用品。目前公司的产品类型约有3000多种,并且公司会根据消费者的购买习惯对销售的产品组合进行定期调整,近两年公司服务的客户约有250万人,2015财年公司营收2.30亿美元,其中50%来自处方药,净利润1745万美元。我们认为PetMed Express的成功模式在于“电商+电视+邮件”多渠道打造宠物药品销售商。

美国宠物药品销售市场竞争激烈,其中宠物医院和诊所市场份额最大,PetMed Express“电商+电视+邮件”模式的竞争优势在于:(1)相对兽医和零售商而言具有明显的价格优势和产品丰富性。(2)多元化销售渠道能够增加公司品牌的曝光率,同时为客户提供更大的购买便利性。

中国宠物医疗行业:旭日东升

对比美国,我们认为中国宠物医疗市场具备潜力,在未来5-10年迎来爆发式增长,原因在于:(1)养宠家庭率远低于其他国家,宠物数量增长空间大;(2)人均收入持续增加,主要发达城市宠物经济已高度繁荣;(3)人口老龄化叠加家庭少子化,宠物陪伴需求大。通过测算,我们认为目前中国整个宠物医疗市场规模合计为24.9亿元,其中疫苗、驱虫药、治疗型药品和兽医服务市场规模分别为6亿元、8.3亿元、5.6亿元、5亿元。预计2020年和2025年全国宠物医疗市场规模分别达到65.8亿元和122亿元。

尽管乐观认为中国宠物医疗市场前景广阔,但目前仍然存在较多问题,具体表现为:(1)宠物主支出意愿不强,宠物医疗意识地区差异较大;(2)进口产品具绝对优势,国产产品亟待升级;(3)行业缺乏监管,宠物医院良莠不齐。

基于中国目前的发展现状和美国宠物医疗行业的发展经验,我们认为中国宠物医疗行业的发展将会分两步走:第一步,在今后的较长时间内,以宠物医院为核心的服务型企业将是中国宠物医疗行业的主流发展方向;第二步,在宠物医疗行业发展到一定规模,“多元化产品+连锁宠物医院”的垂直业务模式或能崛起。原因在于:(1)目前国际动保巨头以优质产品占绝对市场份额,国内药企短期难以匹敌,在宠物热逐渐升温的过程中,以宠物医院为核心的服务型企业将迎来药品销售和兽医服务的双重盈利增长空间,成为最大受益者。(2)随着宠物医疗行业规模持续扩张,利润驱动药企研发突破,“多元化产品+连锁宠物医院”模式以丰富的产品线对接下游宠物医院,形成良好的协同效应,或能实现强者突围。

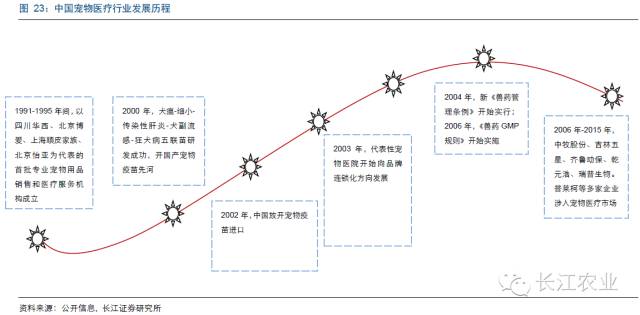

中国宠物医疗行业发展历程:千里之行,始于足下

国产宠物医疗产品起步较晚,国际动保巨头以其多元高效的产品以及完善的营销渠道占绝对市场控制权,近年来国内动保企业也在积极布局宠物医疗市场,地盘争夺战已拉开序幕。总体上,可以将中国宠物医疗行业发展历程分为两个阶段:

第一阶段(1990~2002):探索期:宠物医疗需求激增,国产医疗产品姗姗来迟。长期以来中国动保企业以生产经济动物药品为主,宠物药品研发起步较晚,其中宠物疫苗于2000年首次研发成功。

第二阶段(2002至今):发展初期:国际巨头占绝对优势,国产药品亟待技术突破。国际巨头也因多元化产品和突出疗效占绝对优势,国内动保企业开始积极布局宠物医疗市场,在研发方面仍存在较大差距,宠物诊疗机构以小型宠物诊所为主,大型连锁宠物医院开始萌芽。

中国宠物医疗行业具广阔成长空间

对比美国,我们认为中国宠物医疗市场具备潜力,原因在于:(1)养宠家庭率远低于其他国家,宠物数量增长空间大;(2)人均收入持续增加,主要发达城市宠物经济已高度繁荣;(3)人口老龄化叠加家庭少子化,宠物陪伴需求大。我们粗略测算目前中国宠物医疗市场规模约为24.9亿元,预计2020年和2025年分别达到65.8亿元和122亿元。

养宠家庭率仍偏低,宠物数量增长空间大

从家庭养宠率来看,目前美国约65%的家庭拥有宠物,英国、加拿大、日本的养宠家庭率分别为46%、57%、45%,而中国拥有宠物的家庭占比不超过20%,与发达国家存在较大差距,远未达到饱和。此外,中国的家庭数约为4.3亿户,为美国家庭数的3.5倍,宠物数量具广阔增长空间。目前中国宠物猫犬的数量约为8000万只,预计至2020年和2025年将达到1.29和1.51亿只。

人均收入持续增加,主要发达城市宠物经济已高度繁荣

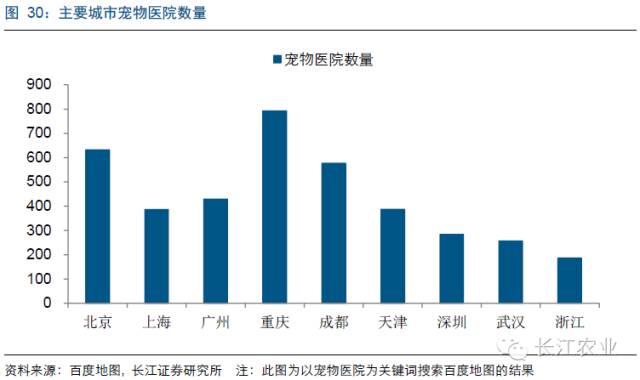

随着中国经济的高速增长,人均收入持续增加,带动宠物数量和支出意愿的双重增长。2014年北京、上海、广州、深圳、天津、武汉等主要城市人均GDP超过9万元,宠物经济已高度繁荣,并且宠物热正随着经济增长逐步向二三线城市扩散。

人口老龄化叠加家庭少子化,宠物陪伴需求大

中国是世界上老年人最多的国家,同时也是老龄化速度最快的国家之一,预计到2050年中国50岁以上人口将达到5亿人。老年人尤其是空巢老人生活孤独,饲养宠物是重要的排解孤独的方式。此外,中国长期实行计划生育政策,即便现在全面放开二孩,相对其他国家而言,家庭子女数量仍然偏少,未成年子女对玩伴的需求强烈,预计未来5~10年,我国的宠物饲养人数将会出现爆发性增长,宠物数量将会快速增加。

宠物医疗市场规模测算

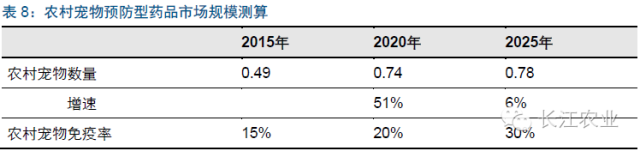

目前我国约有8000亿宠物,假设农村宠物密度是城镇宠物密度的2倍,我国城镇和农村宠物数量分别为3100万只和4900万只。基于中国城镇和农村宠物主医疗观念差距较大,我们对城镇市场和农村市场分别进行测算,粗略测算出城镇和农村宠物医疗市场规模分别为13.9亿元,10.9亿元,整个宠物医疗市场规模合计为24.9亿元,其中疫苗、驱虫药、治疗型药品和兽医服务市场规模分别为6.0亿元、8.3亿元、5.6亿元、5.0亿元。

假设2020年和2025年中国宠物猫犬数量达到1.29和1.51亿只,2020年和2025年城镇宠物预防型药物施用率和医疗就诊率分别为50%和70%,农村宠物预防型药物施用率和医疗就诊率分别为20%和30%,预计2020年和2025年全国宠物医疗市场规模分别达到65.8亿元和122亿元。随着宠物数量的增长和养宠观念的转变,未来5-10年将成为宠物医疗市场的黄金发展期。

中国宠物医疗行业痛点剖析:支出意愿低、进口医疗主导、弱监管

不同于美国宠物医疗行业已发展成熟,中国宠物医疗行业才刚起步,在宠物观念、监管政策、研发和生产技术方面均与美国存在较大差距,主要表现在:(1)宠物主支出意愿不强,宠物医疗意识地区差异较大。(2)进口产品占据大半江山,国产产品亟待升级。中国动保企业的业务重点为经济动物产品,宠物产品的研发力度小、品类少、质量差,与进口产品差距大,进口产品占绝对市场控制权,国产产品亟待技术升级。(3)行业缺乏监管,宠物医院良莠不齐。宠物医院/诊所缺乏监管,部分宠物医院缺乏资质,从业人员良莠不齐,诊疗费用高,客户体验较差。

宠物主支出意愿不强,宠物医疗意识地区差异较大

中国宠物基数庞大,但宠物产业年消费额远低于发达国家的根本原因在于宠物主的支出意愿低。宠物主支出意愿低的主要原因在于:(1)中国人均可支配收入较低,宠物主无力承担大额宠物支出。宠物医疗行业发展成熟的美国、日本、加拿大2014年人均GDP分别为5.59万,3.25万、4.39万美元,而中国2014年人均GDP仅为8280美元,我们认为人均可支配收入低是中国宠物产业发展初期最主要的制约因素。(2)消费者教育不足,养宠观念待转变。宠物是家庭成员的观念在中国尚未得到普遍认可,在农村地区犬类更多地是承担看家护院而非陪伴的职能,即便是在支出意愿较强的城镇,猫犬等也仅是宠物而非伴侣动物,宠物产品厂商及宠物媒体消费者教育力度不足是造成这一现象的原因之一。

除此之外,宠物医疗产业地区发展严重不平衡,不同地区宠物医疗机构密度和医疗条件差异大,这造成了欠发达地区宠物就医难的问题。

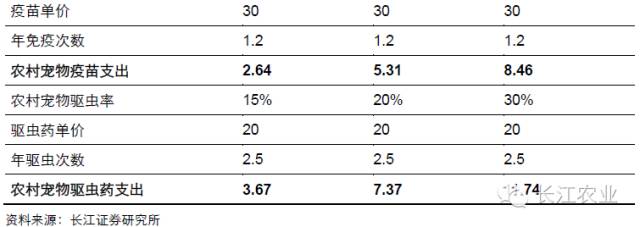

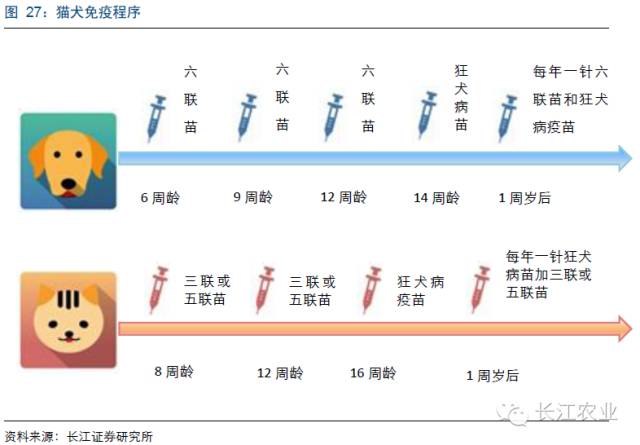

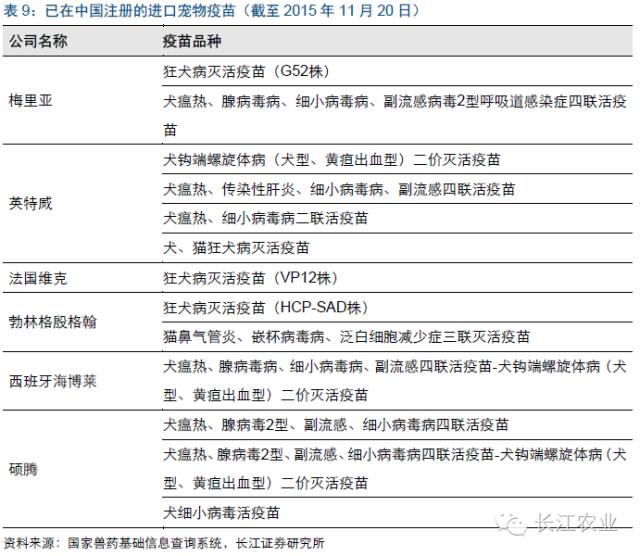

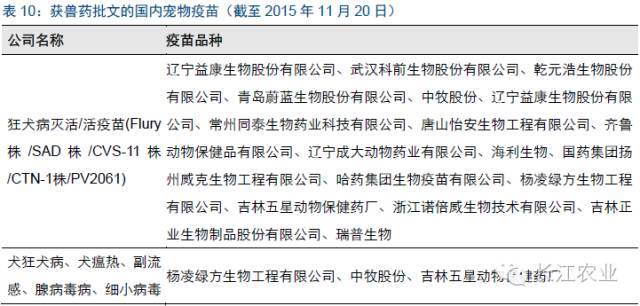

进口产品具绝对优势,国产产品亟待升级

中国动保企业的业务重点为经济动物产品的研发和生产,宠物产品研发积累不足、生产技术落后,产品类型和疗效与进口产品差距大,尽管部分企业已开始加大对宠物产品的研发投入,但目前宠物医疗市场仍以进口产品为主。我们认为国产宠物产品要提升竞争力就必须在以下几方面逐渐突破:(1)丰富产品品类,为宠物提供综合保健方案。目前中国宠物医疗产品主要是疫苗、驱虫药和抗感染药等预防性产品,诊断产品及治疗肿瘤、关节炎等疾病的药品基本空白,预防性产品中获兽药批文的国产宠物疫苗也仅只有狂犬病疫苗、犬狂犬病-犬瘟热-副流感-腺病毒病-细小病毒病五联疫苗以及犬瘟、猫瘟疫苗等少数几个品种,产品覆盖面小,兽医和宠物主选择较为局限,动保企业应加大对新产品的开发力度,逐渐形成涵盖多种疫苗、驱虫药、抗感染药、特色药品、诊断产品的完整产品体系,为宠物提供综合保健方案。(2)完善多联技术,改变目前国产疫苗以单苗为主的现状。基于美国经验和中国宠物医疗产业仍处于起步阶段的事实,我们认为疫苗将优先化药和诊断产品获得发展机会,但目前除杨凌绿方、中牧股份和吉林五星生产的犬五联苗获兽药批文外,其他厂商均只有狂犬疫苗产能,我们认为基于联苗提高疫苗接种率减少施针次数等优势宠物疫苗应同经济动物一样存在由单苗向联苗发展的趋势,动保企业应完善多联技术,改变目前国产疫苗以单苗为主的现状。(3)提高防治效果,以品质竞争代替价格竞争。随着养宠观念的改变,宠物主对医疗产品的疗效品质要求会逐渐提高,低质低价的策略不可持续,产品品质是核心竞争力,必须以品质竞争代替价格竞争。

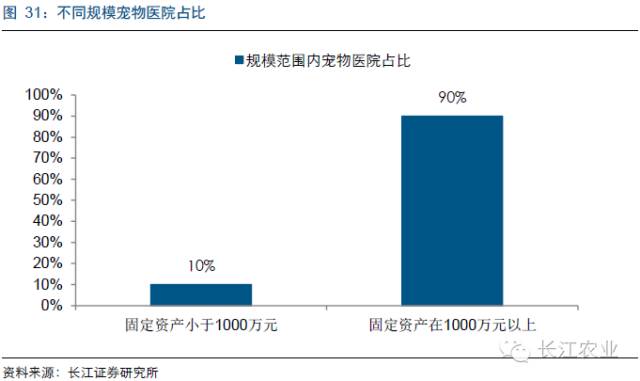

行业缺乏监管,宠物医院良莠不齐

宠物医院/诊所是宠物接受诊疗的直接场所,宠物医院人员、设备和服务质量对宠物医疗行业的发展至关重要。尽管部分地方政府有制定相关管理条例,但就实际发展情况来看,宠物医院/诊所良莠不齐,受高利润驱动大量资本和人员涌入宠物医院市场,大型综合医院因执照和和资金投入门槛高大多科室设立科学、兽医专业性强、仪器设备齐全,小型宠物医院和宠物诊所则成为重灾区,从业人员缺乏专业执照、乱收费、服务差等问题普遍存在,造成客户体验不佳,影响整个宠物医疗行业的健康发展。

中国宠物医疗未来展望:销售和服务先行,产品后至

基于中国目前的发展现状和美国宠物医疗行业的发展经验,我们认为中国宠物医疗行业的发展将会分两步走:第一步,在今后的较长时间内,以宠物医院为核心的服务型企业将是中国宠物医疗行业的主流发展方向;第二步,在宠物医疗行业发展到一定规模,“多元化产品+连锁宠物医院”的垂直业务模式或能崛起。原因在于:(1)国际动保巨头以优质产品占绝对市场份额,国内药企短期难以匹敌,以宠物医院为核心的服务型企业将迎来药品销售和兽医服务的双重盈利增长空间,成为宠物热的最大受益者。(2)随着宠物医疗行业规模持续扩张,利润驱动药企研发突破,“多元化产品+连锁宠物医院”模式以丰富的产品线对接下游宠物医院,形成良好的协同效应,或能实现强者突围。

第一步:以宠物医院为核心的服务型企业将是主流发展方向

产品端难以迎头赶上,销售端提供竞争优势空间

在未来较长一段时间内,国内药企都难以在产品和技术上追赶上国际动保巨头,能够实现本土竞争优势的企业和模式只可能出现在销售端。原因在于:(1)国内药企在研发人员配备和能力上与国际动保巨头存在较大差距,产品和技术积淀不足,此外新药研发资金投入大,目前国内药企的盈利能力以及新宠物药的预计盈利空间使得产品端在短期内注定难以有所作为。(2)进口宠物药品已经形成了良好的用户口碑,宠物主和兽医对其信任度高,要消除用户粘性尚需时日。(3)销售端行业集中度低,且国外企业难以取得经营药品销售所需执照,行业分散特性和政策保护为国内企业提供了充分的竞争空间。

服务和销售结合模式为发展主流,宠物医院前景最优

宠物药品销售和兽医服务属于配套业务,因此将药品销售和兽医服务相结合的模式将成为未来发展主流,而宠物医院作为和市场份额最大的药品销售者和兽医服务提供者将最具前景,随着宠物热的逐渐升温,来自药品销售和兽医服务的双重收益将推动宠物医院的不断发展。

第二步:“多元化产品+连锁宠物医院”模式或能强者突围

宠物医疗行业规模扩张,利润驱动药企研发突破

我们认为未来随着宠物医疗行业规模扩张,利润将驱动药企实现研发突破。尽管发展快速,相对于经济动物用药而言我国宠物用药市场规模仍偏小,随着宠物数量、居民收入的增加及人宠感情的增强,我们认为中国宠物医疗行业在未来5~10年将实现快速扩张,预计到2020年和2025年宠物用药市场规模将达到124亿和400亿元,毛利率保守估计在50%以上,巨大的市场和盈利空间将推动药企加大研发投入,实现技术突破。我们认为宠物药企实现快速研发突破的方向有:(1)充分利用现有经济动物兽药资源,改进升级实现经济动物兽药宠物化。(2)合理利用现有人药资源,探讨人药应用于宠物的可能性。

“多元化产品+宠物医院”模式或能崛起

“多元化产品+连锁宠物医院”模式即具有自主研发产品的药企与宠物医院进行合作,先以合作医院为试点推广自主品牌药品,再将销售范围逐渐扩大到其他宠物医院和销售渠道。我们认为在宠物医疗行业充分发展后该模式有望帮助产品端企业虎口夺食,原因在于宠物医院已积累足够的客源和口碑,在此时推出自主品牌药品易被客户接受,该模式以丰富的产品线对接下游宠物医院,能够与形成良好的协同效应。

回到顶部

回到顶部