一、宠物行业概况

人类驯养宠物的历史可以追朔到石器时代,当时人类驯化并圈养牲畜、野兽,用于生产、生活和打猎等,后来功能逐步演变,如民间开始养狗看门,养猫捕鼠除害,是作为家畜圈养,而皇室则饲养仙鹤、梅花鹿等主要用于观赏。现代人养宠则主要是为了娱乐。

宠物是出于精神目的而非经济目的所豢养的动物,人们一般为了消除孤寂或娱乐而豢养。随着社会的发展和人们收入水平的不断提高,宠物在我们的生活中越来越常见。据不完全统计目前我国宠物的数量已经超过一亿只,并仍在持续快速增加中。

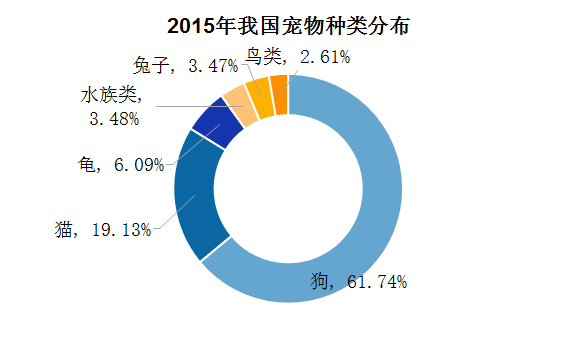

据有宠网2015 年的调研,所有宠物种类中,犬类占比最大,猫其次,狗和猫占据了80%。

除这些常规或一般意义上的宠物外,由于猎奇心理,近年来很多人将各种小型哺乳动物、昆虫和一些稀有罕见的众多动植物,包括爬行类、两栖类、水族类、昆虫类、节肢类、禽类、啮齿类和植物类,形态从小到大,从水里到陆地再到天上,只要饲养条件允许,都列入到宠物的范畴。

宠物产业链

宠物用品

宠物用品行业,主要覆盖宠物基本的衣食住行等需求,主要包括宠物食品,清洁工具和用品,宠物家具,宠物穿戴,宠物玩具等。 其中宠物食品是刚性需求也是消耗量最大的,在宠物用品市场中占到70%以上。

宠物服务

宠物服务行业,主要满足宠物自身和人类对宠物的更高层级需求,主要包括宠物医疗, 宠物美容,培训,寄养(宾馆),摄影,殡葬,婚介(交配)服务等。宠物服务的发展向人类同等需求看齐。

宠物行业发展历程

国内宠物行业于20 世纪90 年代初才开始起步,中国宠物行业发展分为4 个阶段:

启蒙期(1990-2000年):养犬政策由“禁养”转变为“限养”,各地区相继出台《限制养犬规定》以规范居民养犬行为,宠物基数得到初步积累,“把宠物作为伴侣”的理念开始得到广泛宣传。宠物数量的提升率先催生上游产品需求,以马氏、皇家为代表的宠物产品国际品牌开始布局中国市场。

孕育期(2000-2010年):规范饲养成为政策主旋律,养宠不再是少数人的专利,更多普通群众开始饲养宠物,养宠观念发生较大转变,宠物开始充当家庭成员的角色,相应的,宠物产品生产制造企业及线上宠物服务平台开始涌现。

快速发展期(2010-2020年):居民宠物消费观念进一步改善,加之资本的持续布局, 具有全产业链整合基因的在线宠物平台爆发式增长,宠物服务业随之兴起,宠物医疗企业发展壮大。

成熟期(2020-2030年):国内自主产品开始崛起,线上平台及线下医疗美容机构成为主要入口,未来规范性要求的提升及行业增速的放缓或将加速行业整合,而强者有望突围。

宠物行业发展趋势

行业发展整体趋势可以归纳为宠物消费已经发展到情感消费的阶段。

地域转变:从农村到城市:从前的猫和狗存在地区主要在农村,现在已经转移到城市, 主要原因是城市化进程加快,现代家庭规模变小,消费能力提升和工作压力增大,城市人越来越愿意养一个宠物作为陪伴。

功能转变:从看门到陪伴:之前的宠物功能或者说养宠目的以看家护院,除害(如抓老鼠)为主,现在则以陪伴逗乐,满足现代人类的精神需求为主。

年龄层转变:从老龄到青年:以前养宠人群主要是老年人为主,现在年轻人数量急剧提升,80,90 后因其消费能力、消费意愿和对于宠物的高接受度成为养宠主力,其中女性养宠人数多于男性。

饲养方式转变:从粗养到精养:之前的宠物饲养方式都是粗养为主,如剩菜剩饭等,而现在由于自身可支配收入的提升,加上宠物品种和价格的原因,很多养宠人士把宠物当作家庭成员,一个真正的伴侣来看待,也开始注重宠物的营养和健康,针对不同品种宠物的各种食品和营养品层出不穷。

品种转变:从猫和狗到多品类:以猫狗为例,宠物品类也开始变得丰富起来。从前的中华田园犬和中国特有品种开始延伸到全世界的品种(进口)。猫狗的品种多达几十上百种,不同的品种特征和生活习性也带动产业的迅速发展。

二、宠物行业规模

从全球宠物产业产值分布上来看,北美仍是第一大宠物市场,占总产值的37%,欧洲和亚洲地区比重均在23%左右。

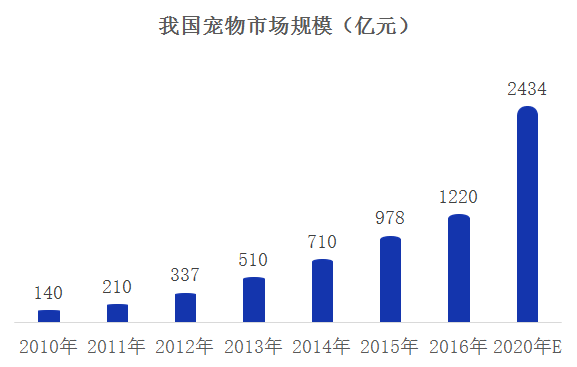

在消费升级和养宠限制放宽等因素作用下,国内宠物产业快速发展,2016 年产业规模达1220亿元,近6年复合增速为43.45%,预计2020年市场规模将达2434亿元。

对比来看,美国宠物市场已步入成熟期,近10年复合增速为5.77%,2015年产业规模602.8亿美元,增速放缓。

由于宠物类型以猫和狗为主,美国占52%,中国占74%,因此将从猫和狗的维度分析国内外宠物拥有率和人均宠物消费额情况。

2014 年我国人均宠物拥有量仅0.06只,与美国、巴西等国家相比存在显著差距,鉴于国内较高的人口基数,未来增加空间巨大,同时国内养狗、养猫用户的年均宠物消费额分别为5400和5856元,仅为美国用户的48%和76%,差距同样明显。

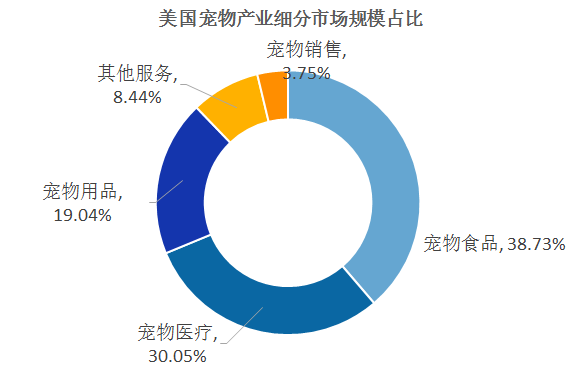

结构上,宠物食品及医疗产业规模差距尤为明显。从细分产业结构看,宠物食品、用品及医疗在中美市场均占据主导,但国内72.61%的份额仍低于美国的87.82%,绝对规模上,宠物食品和宠物医疗的差距约为1200 亿元和1000 亿元,提升空间更大。特别的, 由于美国宠物主更倾向于领养宠物,其宠物销售市场规模仅为3.75%。

三、影响行业增长的因素

消费能力及消费观念的提升为产业增长的源动力

消费能力为宠物产业发展的必要条件,2014 年上海、北京、广东、江苏等地居民的人均可支配收入均超过20000 万元的全国水平,相应的,以上地区的宠物主数量位居前列, 随着中国经济持续发展,人均可支配收入有望持续增加,潜在消费人群将继续扩充;消费观念是潜在人群转化的重要因素,与80/90 后相比,目前国内50/60 后的消费支出较低,而美国市场45-64 岁宠物主的消费支出反而最高,综合考虑经济实力、闲暇时间及身体状况,美国地区的各年龄段消费结构更为成熟,因此未来国内老少更替带来的边际消费增量将十分突出。

选择养宠物并为宠物消费的前提是主人自己衣食无忧,宠物消费会随着主人收入水平的增加而增多是毋庸置疑的,因为收入增加后,人们的消费层次会提升、种类会增加,也会更加关注精神层面的追求。根据狗民网2016年调查数据,我国养宠物的用户多为月收入在6000到12000的职场白领和专业人士。从各个国家对比的情况来看,各国人均宠物数和人均GDP呈现正相关关系,人均GDP较高的国家养宠率也较高。

我国目前的收入和养宠率还处于较低水平,但近年来我国经济快速发展,城镇居民人均可支配收入持续增加,随着收入水平提升,养宠率未来还有较大的上升空间。

宠物文化日益深入

在物质逐渐繁荣的基础上,社会上的宠物文化也日益深入人心,这不仅体现在人们日常生活中越来越多开始讨论宠物的话题,也体现在社交平台、媒体娱乐等各个方面。在微博上以宠物“妞妞”和“端午”为内容的回忆专用小马甲现已拥有2700万以上的粉丝,其1万5千多条微博下平均每条微博都有8000评论。有关宠物的电影《忠义八公的故事》在豆瓣上获得37万人平均9.2的高分,导盲犬小Q获得10万人8.4的评分,狗狗和我的十个约定获得5万人8的评分。

空巢压力大,人口老龄化

宠物作为人类的伴侣,其存在最重要的价值就是通过陪伴满足人类的情感需求。根据有宠网的调研,55%的主人将宠物看作孩子,34%将宠物看作亲人,8%将宠物看作朋友,可见宠物在人们生活中主要扮演着家人的角色,随着宠物是家庭的一员这一观念的普及,宠物的主人将会在宠物身上消费更多。最需要宠物陪伴的人群有两类,一类是空巢年轻人,一类是老年人。

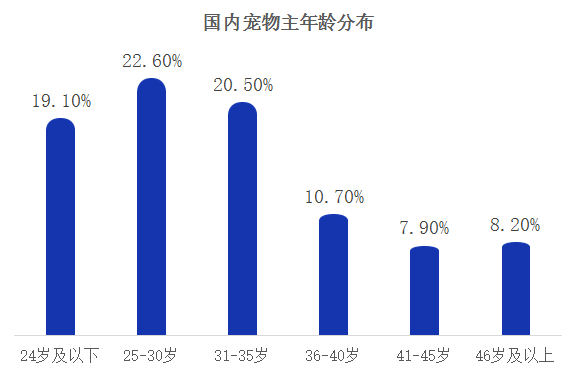

据有宠网的统计调查,从宠物主人的年龄结构上看,我国养宠主力为80后和90后;从宠物主人的婚姻分布来看,有一半用户为未婚。我国宠物用户主力为80后和90后一方面说明青年人接受宠物文化的能力强,另一方面和在城镇化和异地务工的大环境下的空巢现象有关,大城市一人户占比逐年增高,2015年为20%左右,在异地求学工作的空巢年轻人的更加“空虚寂寞冷”,此时宠物的陪伴对他们尤其重要。

据国家民政局数据,中国单身男女人数已近2亿,随着女性经济地位的提高以及婚姻观念的变革,中国正在面临第四次单身潮。日益壮大的“单身狗”群体们可能真的需要养只猫或狗。

政策逐渐宽松,从禁养限养转变为科学管理

90年代宠物在城市里刚出现的时候,政府和民众对宠物不了解也不包容,加上养宠用户的不规范饲养及群众对狂犬病流行的担忧以及宠物对环境破坏的担忧,对宠物饲养持限制态度,随着管理的加强、观念的改变,政府对宠物的态度从禁养限养转变为科学管理,政策逐步宽松。以北京市为例,早期是禁止养狗的,1994年出台了管理规定,禁限结合,到了2003年,变为限管结合。当前我国很多城市都有相关的养犬管理规定,根据我们在国务院法制办公室官网上的搜索,颁布了养犬相关管理规定的城市达25个以上(其余大多城市也颁布了相关管理规定,只是未出现在该官网上,可以从地方官网或百度等途径查询到),一般涉及到管理责任部门、犬只登记和免疫、禁养类型、养犬人义务、法律责任等。科学的管理让政府和民众对于宠物的饲养的接受度逐渐提高,是宠物市场政策利好。

四、细分行业

宠物食品

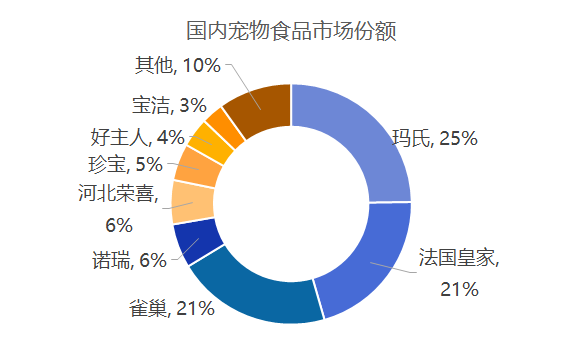

宠物食品是宠物产业最主要的细分市场,规模占比在40%左右,约合450 亿元,但国内仅有不到5%的宠物主喂食经加工的宠物食品,提升空间巨大,随着宠物消费意识的增强,宠物食品的占比将逐步提升。从竞争格局来看,宝路、伟嘉等进口品牌占据了国内近70%的宠物食品市场,而诺瑞、珍宝、好主人、河北荣喜为代表的国内品牌仅占30%。品牌影响力和营销渠道为国内企业发展的主要掣肘,品牌影响力较弱的原因在于: 1)质量参差不齐,2)产品品类单一,3)后发劣势,4)品牌意识较弱,品牌运作经验不足;渠道方面,与宠物美容店、宠物医院等专业性市场的合作需更加深入,因此,率先建立起品牌影响力和渠道优势的企业将可能脱颖而出。

宠物医疗

宠物医疗是宠物产业第二大细分市场,国内规模占比在20%左右,约合270 亿元。兽药方面,国内企业与国际动保巨头仍存在明显差距,原因在于:1)国际动保巨头产品线丰富且质量较高,占据绝对市场份额;2)进口药物品牌黏性较强,而自主品牌塑造并非一朝一夕;3)兽药研发成本较高,而国内企业在人员配置和技术积累上存在较大差距,因此从产品端来看,宠物医药企业尚需培育。而宠物医院能利用医疗服务的刚性需求来撬动全产业链,为配套的宠物医药销售、宠物食品用品、宠物美容等业务提供入口资源,其中连锁经营模式更易获得规范化和品牌化效益,具备成长为行业龙头的潜质。目前我国代表性的宠物连锁亿元包括瑞鹏、瑞派、芭比堂、美联众合等。

宠物医疗是宠物产业的支柱板块,主要包括宠物药品(预防性药品和治疗性药品)和兽医服务,在成熟市场上约占整个宠物产业的50%。美国是全球宠物医疗的领先者,在经历了宠物数量的爆发式增长和宠物主医疗意识的逐渐提升后,目前美国宠物医疗市场已趋于成熟。近年来,宠物医疗进步和精细喂养普及促进宠物寿命显著增长,老龄宠物医疗需求成为了驱动宠物医疗市场增长的最主要因素。在美国宠物医疗行业的发展过程中,产品端以Zoetis 为代表的大型动保公司通过搭建以“先进技术+多元产品+直销策略”为核心的动保综合平台成为宠物医药巨头,销售端以PetSmart、VCA Antech、PetMed Express 为代表的零售商通过连锁宠物大店、连锁宠物医院和兽药电商平台等模式占据绝对市场份额。中国宠物医疗产业尚处在发展初期,通过分析美国宠物医疗行业的发展历程及行业巨头的成功模式有助于我们看清中国宠物医疗行业未来的发展方向。

美国宠物医疗行业发展历程:从数量驱动到情感驱动

美国宠物医疗行业的发展主要可以分为以下几个阶段:

第一阶段(1980~1990):探索期:宠物数量激增叠加经济增长,宠物医疗市场兴起。期间美国经济高速发展,居民可支配收入持续增加,居民养宠量激增,宠物医疗市场兴起。大动保公司开始调整战略布局加大对宠物产品开发,宠物医院也开始兴起,Banfield、VCA Antech 便是在这期间建立。

第二阶段(1990-2010s):发展期:宠物主支出意愿增加,宠物医疗市场飞速发展。随着宠物对家庭的逐渐渗透,宠物地位升级,老龄化、少子化、晚婚等人口和家庭结构的变化导致的陪伴需求使宠物完成了从宠物到家人的蜕变,宠物主支出意愿增强是主要市场驱动因素。1992 年-2007 年间全球宠物用药销售额年增长率达9.59%,远超动保行业整体增长率4.97%。

第三阶段(2010 至今):成熟期:市场趋于成熟,行业呈寡头竞争格局。产品端辉瑞等大医药企业凭借其研发优势不断进行产品出新和升级,销售端线上线下逐渐融合,行业内并购重组频繁,宠物医疗行业走向寡头竞争格局。

2005 年-2015 年间,美国宠物猫犬数量仅增长14%,而宠物产业支出增长67%,头均宠物消费增加对宠物产业增长的贡献率为79%。

导致头均宠物医疗支出增加的主要因素是:(1)人均可支配收入增加。宠物医疗产品和服务属于正常品,随着经济增长及由此带来的人均可支配收入的增加,宠物主对其需求也会增加。(2)宠物主医疗支出倾向增强。老龄化、少子化和晚婚晚育等人口和家庭结构的变化导致人类对宠物陪伴需求的增加,这是导致宠物主支出意愿增强的最主要因素,也是驱动宠物医疗行业发展的最主要因素。(3)宠物平均寿命增长。随着医疗水平的进步以及宠物主对宠物更精细地喂养,宠物预期寿命显著增长,且老年宠物的医疗需求更大。

美国宠物医疗企业发展模式:产品、销售、兽医服务相互渗透

从产业链角度划分,宠物医疗行业可以分为上游生产环节和下游销售环节以及服务二者的兽医服务环节,其中生产环节主要是研发和生产宠物药品以及诊断试剂等产品的厂商,销售环节主要是销售宠物医疗产品的经销商或终端零售商,服务环节主要是提供宠物医疗方案咨询、诊疗服务的宠物医院或诊所。根据所涉及环节,美国宠物医疗行业相关公司的发展模式可概括为如下三类:(1)产品+服务类:专业产品生产配套兽医服务打造综合保健方案提供商;(2)诊疗类:专业兽医服务结合产品销售打造宠物医院或宠物诊所;(3)销售类:线上加(或)线下双渠道打造专业零售商或经销商。

中国宠物医疗行业发展历程分为两个阶段:

第一阶段(1990~2002):探索期:宠物医疗需求激增,国产医疗产品姗姗来迟。长期以来中国动保企业以生产经济动物药品为主,宠物药品研发起步较晚,其中宠物疫苗于2000 年首次研发成功。

第二阶段(2002 至今):发展初期:国际巨头占绝对优势,国产药品亟待技术突破。国际巨头也因多元化产品和突出疗效占绝对优势,国内动保企业开始积极布局宠物医疗市场,在研发方面仍存在较大差距,宠物诊疗机构以小型宠物诊所为主,大型连锁宠物医院开始萌芽。

中国宠物医疗市场具备潜力,原因在于:(1)养宠家庭率远低于其他国家,宠物数量增长空间大;(2)人均收入持续增加,主要发达城市宠物经济已高度繁荣;(3)人口老龄化叠加家庭少子化,宠物陪伴需求大。

互联网宠物服务——具备全产业链整合能力

中国互联网宠物服务市场主要包括社区、电商和O2O 三种模式,社区能为宠物主搭建分享和交流平台,有效聚拢用户并获取客户流量,再通过电商或O2O 的模式实现流量变现,从而形成用户、流量和内容的良性循环。该运行机制能有效整合线下宠物店,打造“线上+线下”的全产业链模式。2013 年起资本大规模涌入、初创企业迅速增加,行业壁垒相对较低、竞争激烈,企业产品/服务趋于同质化的情况下,产业面临整合。

回到顶部

回到顶部